第一大供应商举债经营将对发行人未来经营带来重大影响;公司留不住人才又何谈上市?

深圳市集美新材料股份有限公司(简称“集美新材”)拟创业板上市,方正证券为其保荐机构。据悉,本次公司拟募集资金2.41亿元,拟投入1.85亿元用于醋酸纤维素板材智能工厂建设。

上述项目实施主体为发行人全资子公司集美东莞。集美新材表示。公司在已掌握的成熟工艺及核心技术的基础上,通过建设新厂房,引进新装备,研发新技术,建设新生产线,旨在提高醋酸纤维素板材的生产能力和生产效率。

据了解,集美新材曾于2016年挂牌新三板,公司专注于制造醋酸纤维眼镜胶板料的研发、生产和销售,其产品应用于中高端板材眼镜架的制造。

据招股书,公司实际控制人为陈秋鹏、黄妙如夫妇。本次发行前,陈秋鹏、黄妙如分别直接持有公司70.94%、19.05%的股份,合计持有公司89.99%的股份;完成发行后,两人合计持有公司67.48%的股份,仍为本公司的实际控制人。

另外,公司控股股东、实际控制人的关系密切的家庭成员及其控制的企业均为公司的关联方。其中公司实际控制人黄妙如之兄黄若青,控制深圳市鑫源泰塑胶有限公司(简称“鑫源泰”)、深圳市龙岗区横岗鑫美泰胶板行(简称“鑫美泰”)两家经营主体,为公司的关联方。

值得一提的是,鑫源泰、鑫美泰均从事与公司相同的业务,与公司的部分销售客户存在销售业务往来,该两企业与发行人存在业务竞争关系。

主要原材料采购依赖第一大供应商

按应用领域,集美新材主营业务收入主要来自挤板类和压板类两大系列,生产产品所需的主要原材料为醋酸纤维素胶粒。

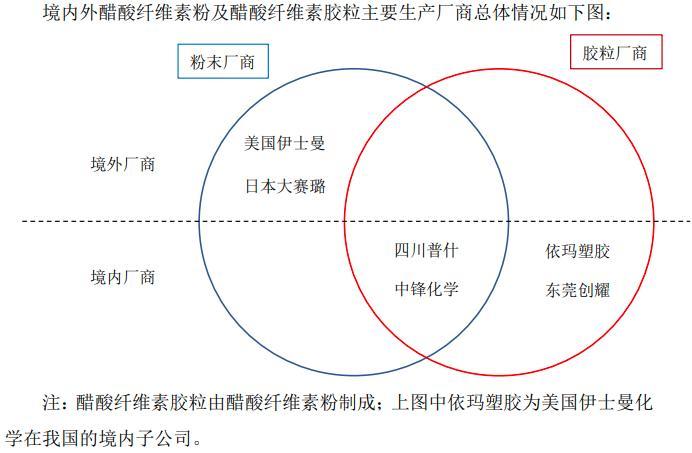

报告期各期,公司所需的原材料醋酸纤维素胶粒主要向四川普什醋酸纤维素有限责任公司(简称“四川普什”)、伊玛塑胶(深圳)有限公司(简称“伊玛塑胶”)、大川(清新)塑料制品有限公司、东莞创耀塑料有限公司等公司采购。

其中,四川普什为公司第一大供应商,采购量逐年攀升并产生依赖。报告期内,公司向四川普什采购醋酸纤维素胶粒的金额分别为3,146.95万元、3,847.50万元、4,481.14万元,占发行人采购总额的比重分别为44.02%、57.02%、67.99%。其中,采购量最大的型号为“GCA-CS01-LX”,占采购总量的90%以上。

向第二大供应商伊玛塑胶的采购逐年不断减少,从2017年的38.17%减少至2019年的28.85%。截至2019年,公司主要原材料的供应商只有四川普什、伊玛塑胶。

据公开资料,四川普什成立于2007年8月9日,由普什集团、意大利M&G Finanziaria S.p.A.共同出资设立,分别出资占比67%、33%。

伊玛塑胶为伊玛香港有限公司持股100%的港资企业,伊玛香港系美国伊士曼化工(Eastman Chemical)、华意胶板的母公司—意大利 MAZZUCCHELLI 1849共同出资设立;美国伊士曼乃世界醋酸纤维素材料领先企业,华意胶板为发行人最主要的行业竞争对手之一。

第一大供应商举债经营 或对发行人未来经营造成重大影响

据悉,集美新材自2014年开始便向四川普什采购醋酸纤维素胶粒。并在2018年9月以612.92万元参股四川普什9.89%的股权。原因系四川普什的外方股东M&G控股的母公司Mossi Ghisolfi Group于2017年申请破产,M&G控股决定退出四川普什的投资。

2018年2月,发行人、前海清源、蔡志锋及都丽委托普什集团代为购买意大利M&G控股所持有的四川普什的全部股权;9月受托方普什集团将其代购买的四川普什33%的股权转让予上述委托方。

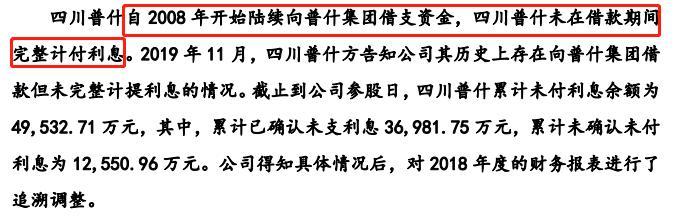

然而,发行人在参股四川普什三个月后即全额计提减值。集美新材在问询函中回复,四川普什自2008年开始陆续向普什集团借支资金,并且未在借款期间完整计付利息。

截止发行人参股日,四川普什累计未付利息余额为49,532.71万元,其中,累计已确认未支利息 36,981.75 万元,累计未确认未付利息为 12,550.96 万元。而发行人在得知情况后立即追溯调整并全额计提减值。

从时间上得知,可以说,四川普什一直以来都是在持续举债经营。截至2018年末,四川普什已经向普什集团借支资金本息余额近10亿元。在2018年12月31日补提利息后,四川普什的净资产减少至-9,422.78万元。

据四川普什未经审计的财务报表,截止2020年6月30日,其净资产为-12,129.76万元,2020 年1-6月的营业收入为60,796.58万元。

对此,发行人在回复函中提及,四川普什财务费用较高,销售毛利较低,销售毛利或难以弥补经营费用,在可预见的未来期间,四川普什经营状况或无法得到改善。

发行人原材料供应商的选择面较小

对集美新材而言,第一大供应商四川普什若在未来经营状况没有好转,公司全额计提减值那将无法回避。公司需提早寻找可长期合作的供应商才好。

然而,据了解,国内主营业务为醋酸纤维素胶粒的企业不超过5家,除了华意胶板,新三板公司雅格股份是国内上市及挂牌公司中唯一与发行人从事相同业务的公司,但雅格股份规模较小,能不能成为发行人供应商满足发行人的生产需求还说不好。据悉,2017-2019年雅格股份营收分别为1,350.58万元、899.17万元、640.37万元。

华意胶板成立于1995年,是国内主要的醋酸纤维胶板生产商之一,产品主要用于制造眼镜架,可以说是发行人最大的竞争对手。而该公司控股股东MAZZUCCHELLI 1849是一家具有一百多年历史的意大利家族企业,其规模和客户资源还是相当可以的。

对集美新材而言,挑选到合适的原材料供应商的有限。要么就与华意胶板达成战略合作。但合不合作得双向奔赴不是。

应收账款逾期占比不断攀升

从经营数据来看,近年来集美新材业绩有波动,2017-2019年,公司实现营业收入分别为1.33亿元、1.49亿元、1.56亿元,同期净利润分别为3,503.03万元、3,019.13万元、4,163.36万元,净利润增长相对较缓。

而2020年上半年,受疫情影响,公司主营业务收入较上年同期呈下降趋势,录得营收3,892.57万元,净利润仅831.33万元。

据集美新材披露,公司一般会给予老客户30天、60天、90天、120 天等的的信用期,对于部分新增客户及采购量小的客户,则通常采用先款后货的方式。

报告期内,公司应收账款账面价值分别为4,233.37万元、4,332.42万元、4,175.65万元、2,511.14 万元,占流动资产总额的比重分别为49.55%、50.16%、43.14%、26.10%,应收账款波动较大,2019年公司应收款相比于2018年下滑7个百分点。

据招股书,2017-2019年及2020年6月30日,公司逾期应收账款余额分别为352.73 万元、645.51万元、527.10万元、787.89万元,占各期末应收账款余额的比重分别为8.26%、14.03%、11.86%、29.28%。逾期款不断攀升。

其中,2018至2020年上半年逾期一年以上的应收账款余额分别为48.07 万元、103.31万元、86.08万元,其中39.53万元、45.42万元、45.42万元已单项全额计提坏账准备。坏账准备金额占应收账款余额的比例亦大幅上升。

另外,公司还存在专业人才流失的问题,发行人员工年平均离职率在7%以上。

据招股书,2017-2019年,公司员工年平均离职率分别为8.98%、7.79%、7.00%,离职率较高,离职人员中也包括专业人才。此外,公司管理人员和研发人员的年平均离职率分别为1.23%、1.82%、0.52%。如果公司管理人员与专业技术人员出现大比例流失,将可能对公司经营产生不利影响。

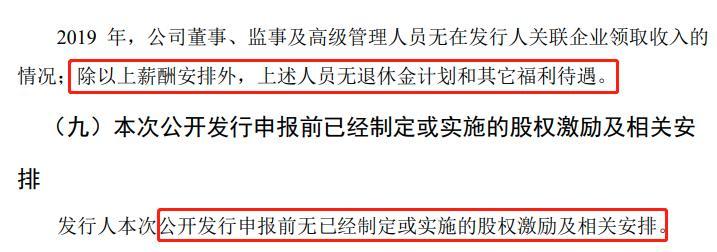

据招股书,集美新材本次公开发行申报前无相关股权激励,也鲜有福利待遇。看来,对集美新材而言,如何留住人才将是另一个重要议题。要想鸡下蛋得先给鸡喂饲料不是。

据悉,报告期各期,发行人现金分红金额分别为2,652 万元、3,447.60万元、2,652.00万元,金额较大。截止2020年6 月30日,发行人控股股东、实际控制人陈秋鹏夫妇合计收到分红款7,486.19万元。