春雪食品拟IPO冲山东第四家“鸡肉概念股” 负债率高短期偿债压力大 未来受行业周期影响明显

2020年有9家家禽企业扎堆资本市场,截至目前,凤祥股份、湘佳股份已经分别在中小板和港交所主板上市,晓鸣农牧也已获创业板上会通过。

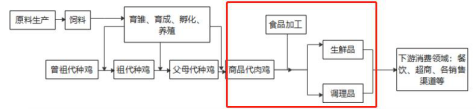

近日,春雪食品集团股份有限公司(简称“春雪食品”)预披露招股书拟在上交所主板上市。春雪食品成立于2012年11月,公司主营业务为商品代白羽鸡及相关调理品的研发、生产加工和销售,拥有“春雪”、“上鲜”两个品牌。

又一家肉鸡深加工的公司要去上市了,而且还是山东的公司。山东可真是我国白羽肉鸡养殖第一大省。在A股上市公司中主营业务为白羽肉鸡养殖深加工的公司就有益生股份(002458)、民和股份(002234)、仙坛股份(002746)、以及港股公司凤翔股份。若此次春雪食品顺利上市,山东就有四家“鸡肉概念股”。

值得一提的是,春雪食品还与益生股份有一些渊源。

公开资料显示,2019年7月,益生股份披露拟以不超过2.7亿元收购春雪食品母公司——山东春雪旗下全资子公司——烟台益春种禽有限公司(简称“烟台益春”)100%股权,以及山东春雪对烟台益春享有的债权也一并收购,其中就包括作为烟台益春主要资产的8个种鸡场、1个孵化场及相关资产。

关于春雪食品,我们来看看成色如何?

1、毛利率相对稳定

2017 -2020年1-6月,春雪食品实现营收分别为13.32亿元、15.99亿元、19.43亿元、8.57亿元;录得扣非净利润分别为5227.09万元、6932.70万元、9432.32万元、4765.95万元,可以看到,报告期内,公司经营业绩维稳增长。

细分产品来看,公司主营业务营收主要来自生鲜品和调理品,上述两类产品各期收入占主营业务收入比例分别为 86.52%、90.85%、94.61%、97.03%。报告期内,调理品收入占比逐年提升,已发展成为公司的重点产品。其他收入则主要为饲料销售、加工费、商品代肉鸡销售等。

虽然春雪食品在招股书中表示,公司商品代肉鸡屠宰分割后,部分作为生鲜品销售,部分生鲜品进一步深加工制作成调理品进行销售。但从其生鲜品收入占比不断收缩可看到,公司商品代肉鸡出栏量不高且有不断减少趋势。

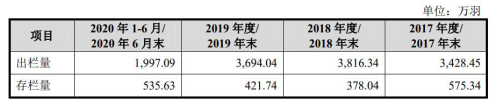

披露数据显示,报告期内,公司肉鸡出栏量波动较大,存栏量亦随之波动幅度较大且存量并不高。

雏鸡是春雪食品重要的生产要素之一,而公司提供给委托养殖户所需的雏鸡均是外采,雏鸡的采购价格将直接影响公司的生产成本和盈利水平。2017-2020年1-6月,公司雏鸡的平均单位采购成本分别为1.69元/羽、4.12元/羽、8.01元/羽、3.27元/羽;价格波动较大。

春雪食品处于行业中下游,报告期内,公司销售的生鲜品鸡肉原料来源以委托养殖为主,还包括部分外购白羽商品代肉鸡、外购生鲜鸡肉。

而白羽肉毛鸡价盈亏平衡价受上游鸡苗和下游玉米、饲料价格影响相对较大,对公司经营亦产生重要影响。报告期各期,公司主营业务成本占营业成本的比例均超过97%。

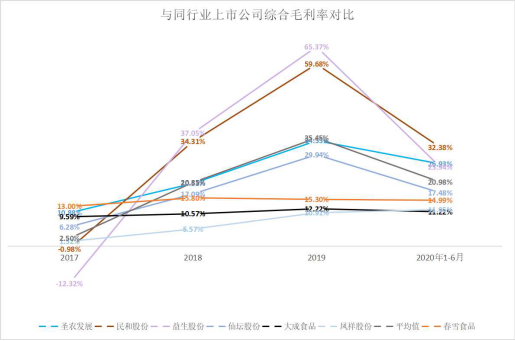

毛利率方面,春雪食品报告期内综合毛利率分别为 13.00%、15.80%、15.30%、14.99%;主营业务毛利率分别13.13%、15.87%、15.28%、14.86%。

与同行业上市公司毛利率相比,公司毛利率相对稳定,但毛利率偏低,与同行公司之间差异较大。主要是因为公司产业链条不包括种鸡环节,公司雏鸡以市场价格进行采购,受雏鸡价格波动的影响较小。

期间费用方面,报告期内各期,公司期间费用占营收比重约为10%左右,较为稳定。但公司销售费用占比较高,分别为 86.37%、87.49%、88.68%、75.58%。

报告期内,公司研发费用分别为200.80 万元、378.40 万元、355.62万元、179.71 万元,占营收比分别为 0.15%、0.24%、0.18%、0.21%。

2、短期面临一定的偿债压力

报告期各期末,公司流动资产占总资产的比例分别为41.21%、48.98%、53.68%、56.55%,呈稳步增长趋势,主要系公司存货储备和货币资金大幅增长。

而公司货币资金主要为银行存款和其他货币资金构成。2019年,公司其他货币资金大增至8067.95万元,2020年上半年增至9398.23万元。主要为银行承兑汇票保证金以及用于担保的定期存款。

值得注意的是,报告期内,因购销交易,春雪食品子公司春雪养殖收到的公司开具的国内信用证、银行承兑汇票用于贴现,合并层面未终止确认,将其列报为“短期借款”。

另外,公司应收账款占流动资产比分别为21.44%、26.50%、21.87%、22.61%;存货占流动资产比分别为49.87%、45.08%、48.66%、40.37%,存货占比较高。

据招股书,春雪食品报告期末合并资产负债率为61.76%、母公司资产负债率为59.75%,资产负债率高于同行业上市公司平均水平。

公司负债总额为71,295.08万元、流动负债67,476.42万元,其中,短期借款32,136.86 万元,占流动负债的比例为47.63%,占比较高。

报告期各期末,公司流动比率分别为 0.68、0.76、0.89、0.97,速动比率分别为 0.34、0.42、0.45、0.58,流动资产、速动资产小于流动负债,公司将面临一定的偿债压力。

3、未来发展受行业周期性影响明显

养鸡行业亦有着周期性的,即瘟疫的周期。鸡瘟直接影响出栏量。

2015-2017 年,受欧美国家祖代鸡出口封关、禽流感以及祖代白羽肉雏鸡引种配额等影响,白羽鸡养殖业出现了主动、被动的去产能情形,2017年,祖代、父母代白羽肉种鸡年平均存栏量分别较2015年减少了16.51%、6.94%。2018年、2019年虽有恢复性增长但仍未达到 2015年的存栏规模。

到2018年,白羽商品代肉雏鸡、肉鸡的出栏量总体依旧呈下降趋势,而此时的黄羽商品代肉雏鸡、肉鸡的出栏量虽有所波动但总体呈上升趋势。

我国是世界第一肉类消费大国,猪肉价格上涨直接对CPI形成影响,2019年由于猪瘟的原因,供应不足,猪肉价格持续上涨带动鸡肉销量大增,鸡肉价格跟随大涨。白羽和黄羽商品代肉雏鸡、肉鸡的出栏量均大幅上升。

此外,相比于白羽鸡,黄羽鸡作为我国本土的肉鸡品种,在我国肉鸡养殖的比例日益提高,2018、2019年,黄羽商品代肉雏鸡、肉鸡的出栏量均超过了白羽商品代肉雏鸡、肉鸡。

养殖行业属于典型的周期性行业,就内生增长而言,具备规模效应的企业只有在行业的上行周期才能获取超额收益,处于下行周期则面临亏损。在行业周期性拐点现时及时采取行动,或许能够获得不错投资收益。

据招股书,春雪食品目前生产能力为年产饲料36万吨、年宰杀商品肉鸡5,400万只、肉鸡系列产品18万吨。

未来三年,公司将新建年宰杀5,000万只的智慧宰杀工厂项目、年产4万吨鸡肉调理品智慧工厂项目、批次饲养规模80万只智慧肉鸡养殖示范基地项目,同时配套发展养殖示范基地,总存栏规模达到1,700万只/批次。保障出栏的毛鸡达到1亿只以上。就上述项目,公司此次拟募资资金8.51亿元,其中补充流动资金1个亿。