年初,A股分拆上市风起,延安必康(002411.SZ)筹划分拆子公司江苏九九久到创业板上市,8月29日该分拆上市计划按下“终止键”。

对于分拆上市告吹,延安必康发布公告称,是由于公司涉嫌信息披露违法违规被处罚所致。

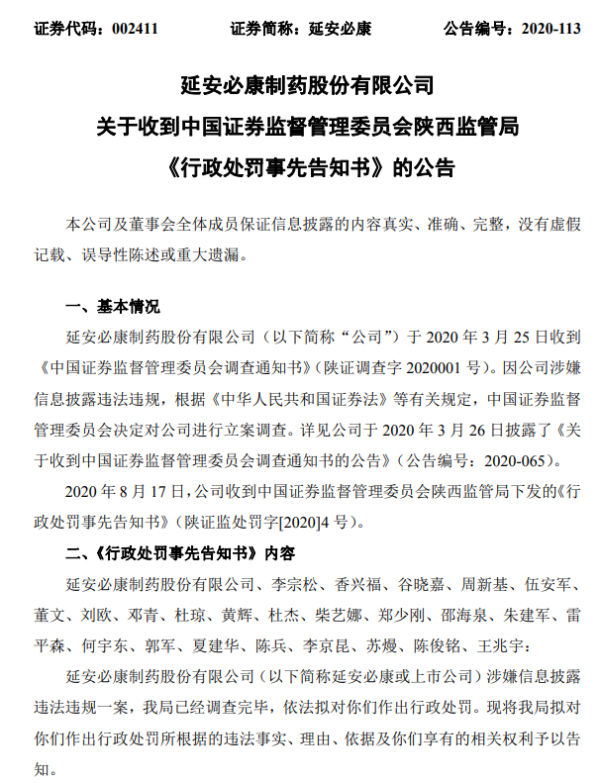

8月17日,延安必康公告称,收到陕西监管局的《行政处罚事先告知书》,算是今年3月份延安必康因涉嫌信披违规被证监会立案调查的“靴子”落地。

“碰瓷”疫情

这份《行政处罚事先告知书》显示,该公司涉嫌的违法事实主要包含三方面:

一、证监会查明,2015年至2018年间,延安必康的控股股东及其关联方非经营性占用上市公司资金44.97亿元。

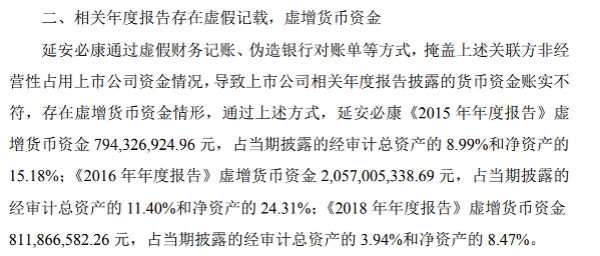

二、为掩盖上述资金占用问题,延安必康虚假财务记账、伪造银行对账单,进而在年报中虚增货币资金。从2015年到2018年,虚增的货币资金数额,从数亿元到数十亿元不等,虚报货币资金累计36.63亿元。

三、信批内容不准确,存在误导性陈述。

延安必康发布的“关于收到中国证券监督管理委员会陕西监管局《行政处罚事先告知书》的公告 ”

资料显示,延安必康制药股份有限公司(“延安必康”)成立于2002年12月30日,2015年12月借壳江苏九九久科技有限公司(“九九久”)在深交所上市。

新沂必康新医药产业综合体投资有限公司(“新沂必康”)持股33.24%,是延安必康的控股股东;李宗松持股9.55%,是延安必康的实控人,也是新沂必康的一致行动人。谷晓嘉(李宗松的配偶)为法定代表人、董事长,目前代行董秘职务。

今年2月,突如其来的新冠疫情带火了整个医药板块,此次《行政处罚事先告知书》,涉嫌三大违法事实里的一项就与碰瓷疫情相关。2020年2月4日晚间,延安必康披露《关于收到加快口罩等疫控防护品生产紧急通知的公告》; 紧接着2月5日收盘后,又披露补充公告,称公司及下属子公司目前尚无口罩生产业务,尚未取得口罩生产许可资质,并提示存在不能及时获取生产许可资质等相关风险。

2月6日晚间,延安必康披露《关于签署战略合作协议的公告》,称拟与深圳市图微安创科技开发有限公司(“图微安创”)“建立紧密的战略合作伙伴关系”,称肺纤维化是新型冠状病毒疾病的重要特点,是重要临床表现之一等,还称图微安创已经开发出对肺纤维化具有良好治疗逆转作用的多肽药物,并表示其药物治疗“相关的生物指标逆转在80%以上,属于全球首创”等。

值得注意的是,延安必康披露加快口罩生产的通知及开展肺纤维化治疗等战略合作后,公司股价于2月5日、6日连续涨停,2月7日最高涨幅9.62%。在深交所2月7日问询关注及公司补充披露相关内容后,延安必康的股价又由涨转跌,2月7日涨幅1.53%,2月10日、11日跌幅达9.98%、5.65%。

被立案调查

一连串的高调操作,引起了深交所的高度关注。2月7日,深交所下发“关注函”,要求延安必康补充披露上述多肽药物研制当前所处的具体研发或临床阶段等问题,充分提示与本次战略合作相关的不确定性风险;并说明是否存在违反公平信息披露原则的事项等。

延安必康在回复函中称,“经自查,公司不存在违反公平信息披露原则的事项。”不过,此说法很快就遭到了深交所等监管部门的迅速“打脸”。

因信息披露不完整、不准确,2月18日、3月11日,延安必康分别收到深交所下发的监管函及陕西证监局下发的警示函;3月25日,因涉嫌信息披露违法违规,延安必康收到《中国证券监督管理委员会调查通知书》,被立案调查。

历经将近5个月的调查,中国证监会于8月17日下发《行政处罚事先告知书》,并指出,延安必康2月5日、2月7日披露的相关临时公告不准确、不完整,对上市公司股价产生较大影响,构成误导性陈述。

对此,陕西证监局拟决定对延安必康责令改正,给予警告,并处以60万元罚款。延安必康实控人李宗松及多名高管也被处罚。上述立案调查还随之牵出了实控人李宗松及关联方违规占用资金近45亿元和延安必康累计虚增货币资金36.63亿元的“大雷”。

2015年至2018年,延安必康实控人李宗松及其关联方新沂必康、江苏北松健康产业有限公司非经营性占用公司资金累计44.97亿元,同时,延安必康通过虚假财务记账、伪造银行对账单等方式,掩盖上述违规占用资金情况,虚增货币资金共计36.63亿元。

延安必康发布的“关于收到中国证券监督管理委员会陕西监管局《行政处罚事先告知书》的公告

8月18日,深交所再度下发关注函,要求延安必康说明2015至2019年控股股东及其关联方非经营性占用资金的日最高占用余额、截至回函之日的占用余额,并全面自查是否存在其他应披露未披露的事项等。延安必康在8月25日宣布延期回复关注函后,8月28日发布关注函的回复公告。

业绩大幅下滑

资料显示,2015年,延安必康借壳九九久在深交所上市,延安必康是持九九久87.24%股权的大股东。

历年年报显示,借壳上市以来,2015年至2019年5年间,延安必康的营收虽持续增长,但2019年营收增速相较2018年却出现46.92个百分点的大幅下滑;归母净利润在2016年猛增至9.54亿元后,便开始逐步下跌,2018年、2019年的归母净利润相较2016年的归母净利润更是出现“腰斩”。

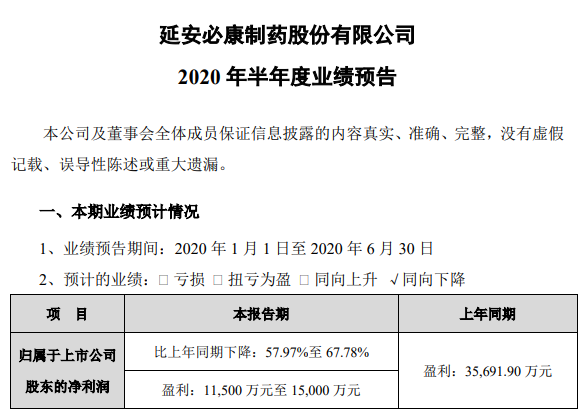

2020年一季报显示,一季度延安必康的营收和归母净利润同比分别下滑20.91%、66.25%;7月14日,延安必康发布的“2020年半年度业绩预告”显示,上半年预计实现归母净利润为1.15亿元至1.50亿元,同比下滑57.97%至67.78%。

来源:2020年半年度业绩预告

对于上半年业绩下滑,延安必康透露,主要系受疫情影响,公司上下游企业延迟复工复产,致使公司医药生产主营业务和新能源、新材料板块销售收入同比下降,导致公司利润同比下降;另外,疫情期间医药需求有所下降,致使公司医药商业板块销售收入同比下降,导致公司利润同比下降。

除了业绩下滑,延安必康还面临着高额商誉、负债累累的艰难处境。

2020年一季度报告显示,截至2020年3月31日,延安必康的商誉达16.94亿元,且自借壳上市以来就常年维持“高摊位”。

截至今年一季度末,延安必康总资产222.80亿元,其中流动资产合计80.28亿元,总负债119.11亿元,资产负债率为53.46%。而2017年至2019年期间,延安必康的资产负债率始终超过50%。

记者梳理发现,一季度延安必康的流动负债为97.97亿元,占总负债的比例超八成,竟比同期的流动资产总额还要高出17.69亿元。此外,在上述流动负债中,短期借款35.84亿元,约占负债总额的30.09%。

值得推敲的是,此次经中国证监会查实,2015年至2018年期间,延安必康累计虚增货币资金36.63亿元,而2020年一季报数据显示,公司账上货币资金仅有6.82亿元。

结合近年来延安必康实控人李宗松质押股票数占其所持股数比例将近100%,上述货币资金的数据真实性及延安必康的资金流动性,也因而遭到了质疑。

此外,记者注意到,自2010年首发上市以来,延安必康通过发行股份以及公司债等方式,已经累计直接融资了146.02亿元。

值得注意的是,2010年以来,虽募资总额超百亿元,但延安必康似乎吝于分红。

同花顺数据显示,延安必康自上市后共计分红8次,累计现金分红4.41亿元,远低于募资总额。

股东一路减持

就在业绩不佳、资产负债率常年居高不下的情形下,延安必康还意欲搭上分拆上市的“快车”。

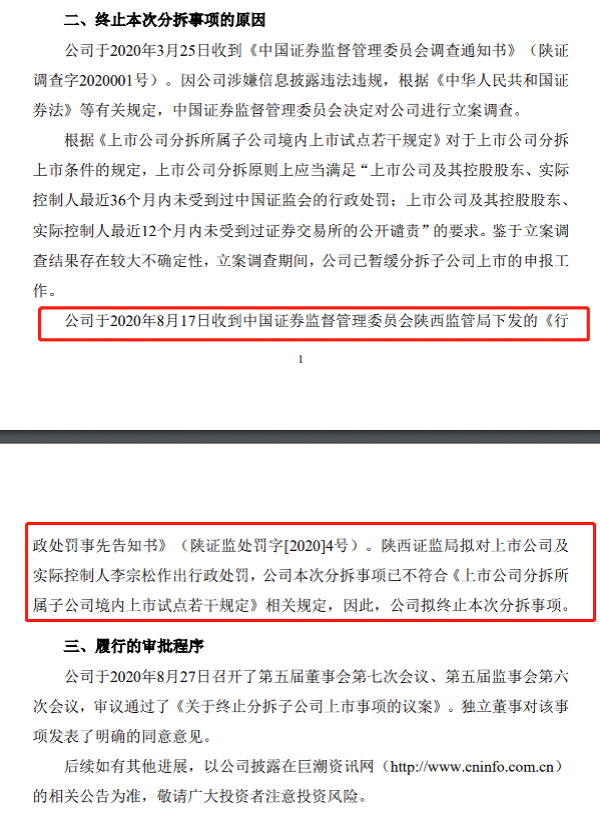

今年3月25日,延安必康公告称,拟将控股子公司九九久分拆至深圳证券交易所创业板上市。

借壳后再把当初的“壳公司”分拆上市,延安必康的此波操作立刻引来深交所的高度关注。当日晚间,延安必康便收到深交所就此下发的关注函,要求其就是否存在上市主体重复上市,九九久是否具备持续盈利能力,是否涉及忽悠式分拆上市等情况作进一步说明。

后因被立案调查,延安必康称调查期间,将暂缓分拆子公司上市的申报工作。8月29日,延安必康发布公告称,由于受到处罚,分拆上市计划停止。

延安必康发布的“关于终止分拆子公司上市事项的公告”

值得关注的是,除了上述备受质疑的“分拆上市”事项,自2019年2月起,由于股票质押业务违约,实控人李宗松及其一致行动人新沂必康、陕西北度等持有的部分股份遭遇强制平仓导致被动减持,深陷“被动减持”泥淖长达1年多的时间。

据记者不完全梳理,今年以来,延安必康大股东在内的多名重要股东在减持的道路上“一路奔走”。

1月9日,延安必康发布预披露公告称,新沂必康及李宗松持有的部分公司股份自2020年2月9日起90个自然日内可能存在遭遇强制平仓导致被动减持的情形。

2月14日,延安必康公告称,股东周新基、陕西北度新材料科技有限公司(“陕西北度”) 前期所质押股份存在的被动减持情况并未得到全部解决,仍需与相关质权人进行积极沟通,未来可能仍存在继续被动减持的情形。

2月19日,延安必康公告称,截至2020年2月18日,李宗松及新沂必康、陕西北度、国通信托有限责任公司-国通信托·恒升308号证券投资集合资金信托计划、国通信托有限责任公司-国通信托·恒升309号证券投资集合资金信托计划合计累计减持公司股份1.69亿股,占公司总股本的11.01%。其中,李宗松及其一致行动人部分股份以集中竞价交易方式被动平仓总比例达7.47%。

3月9日,延安必康公告称,陕西北度部分股票遭遇强制平仓导致被动减持,2019年12月10日至2020年3月8日被动减持共计220.40万股(占总股本的0.14%)。

3月25日晚间公告显示,股东北京阳光融汇医疗健康产业成长投资管理中心(有限合伙)因业务发展需要,拟在未来6个多月内减持不超过3064.57万股(占公司总股本的2%)。

5月11日,延安必康公告称,新沂必康及李宗松部分股票遭到被动减持,2020年2月9日至5月8日期间,合计被动减持股数达1301.70万股(占总股本的0.8495%)。

就上述问题,中国网财经记者致函延安必康,截至发稿,尚未收到任何回复。(记者 牛荷)